Страховые взносы

Страховые взносы на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством начисляются по каждому работнику в отдельности (ч. 6 ст. 15 Федерального закона от 24.07.2009 г. № 212-ФЗ). При этом сумма любого из указанных видов взносов, подлежащая уплате уже в целом по организации, определяется в полных рублях (ч. 7 ст. 15 Закона № 212-ФЗ). Так, сумма менее 50 копеек отбрасывается, а сумма 50 копеек и более округляется до полного рубля. Таким образом, начислять указанные страховые взносы в ПФР, ФСС и ФФОМС нужно с копейками, а вот уплачивать – в полных рублях. Информация по начисленным и уплаченным взносам отражается в соответствующих расчетах (ч. 9 ст. 15 Закона № 212-ФЗ).

Поскольку взносы начисляются в рублях и копейках, а при уплате их сумма округляется, то может возникнуть недоимка (например, начислено 1500 руб. 42 коп., а уплачено в соответствии с правилами округления 1500 руб.)

Обратите внимание, такая недоимка, возникшая в результате применения правил округления, не влечет для организации ответственности при условии, что страховые взносы перечислены в срок (письмо Минтруда России от 14.02.2013 г. № 17-4/264)

В иной ситуации, если организация не следует правилам округления также возможна недоимка (например, было уплачено 1500 руб. 76 коп. вместо 1501 руб.). В этих случаях возможны претензии чиновников и выставление требования об уплате недоимки, пени и штрафов (ст. 22 Закона № 212-ФЗ).

Что касается страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, то порядок их уплаты регулируется Федеральным законом от 24 июля 1998 года № 125-ФЗ. В указанном законе не содержится требований округлять суммы взносов при уплате. Таким образом, в отличие от взносов на обязательное пенсионное, медицинское и социальное страхование на случай временной нетрудоспособности и в связи с материнством, взносы на «травматизм» уплачиваются в рублях и копейках.

Страховые взносы можно платить и в целых рублях (п. 7 ст. 15 Федерального закона от 24.07.2009 № 212-ФЗ). Но если в налоговых декларациях суммы округляют, то в отчетности по страховым взносам нет. Показатели в формах РСВ-1 ПФР и 4-ФСС указывают в рублях и копейках. Поэтому между данными в отчетности и в платежках могут возникнуть небольшие расхождения.

Татьяна Лесина, бухгалтер, для журнала «Расчет»

Путеводитель для УСН

Если у Вас есть вопрос — задайте его здесь >>

Округление

А зависит округляемого разряда. И зависимость эта основана на четности: если разряд четный — увеличиваем округляемый разряд на единицу.

Теперь тот же пример с числом 10,192837465 для банковского округления сравним с обычным(математическим):

Число Мат.округление Банковское округление 10,5 11 11 11,5 12 11 54,1259 54,126 54,125 123,4158 123,416 123,415 43,88957 43,8896 43,8895 12,345 12,34 12,34

Вроде бы незначительное изменение существенно изменяет вычисляемые суммы при большом количестве данных. При равномерном распределении вероятность накопления ошибки из-за округлений существенно снижается.

Реновация продолжается

Во время пресс-подхода по итогам проведения в Омской области Всероссийской акции «Единый день сдачи ЕГЭ родителями» губернатор Александр Бурков сообщил о важных решениях в сфере образования региона.

– В рамках запущенного федерального проекта, который президент Владимир Путин обозначил в майском указе, мы смогли защитить начало строительства двух школ в этом году – в Исилькуле и Омске. А также четырех школ в 2020 году: в поселке Черлак, в Горьковском, в Ясной Поляне и по улице Завертяева в пос. Амурский-2. На ближайшие два года у нас защищено шесть школ, и количество будет увеличиваться, – отметил глава региона.

Также продолжится обновление зданий общеобразовательных школ города и области в течение пяти лет – с 2019 по 2023 гг. На эти работы планируется выделить не менее 1 млрд. рублей. Финансирование мероприятий в рамках программы реновации осуществляется путем предоставления муниципальным образованиям субсидий из областного бюджета. Правительством уже утвержден перечень необходимых ремонтных работ, которые ждут школы региона в ближайшее время. До конца 2023 года планируется замена оконных блоков в 600 школах, ремонт кровель ждут 300 школ, еще в 280 школах пройдет ремонт системы отопления.

Коллегия:

Социальные контракты и детские пособия

На итоговой коллегии регионального министерства труда и социального развития подвели итоги работы ведомства за прошлый год, особое значение уделив реализации майских указов Президента РФ.

Одним из приоритетных вопросов обсуждения стал национальный проект «Демография». Он включает пять направлений: «Финансовая поддержка семей при рождении детей», «Содействие занятости женщин – создание условий дошкольного образования для детей в возрасте до трех лет», «Старшее поколение», «Укрепление общественного здоровья», «Спорт – норма жизни». В Омской области на эти цели в ближайшие пять лет будет направлено порядка 28 млрд. рублей, 24 млрд. из которых – средства федерального бюджета.

– Прошлый год стал стартом для реализации национальных проектов на территории Омской области, – отметил министр труда и социального развития Омской области Владимир Куприянов. – Все они направлены на качественное изменение жизни омичей. Сегодня мы должны приложить все усилия, чтобы повысить продолжительность жизни, поддержать семьи с детьми. Мы должны добиться того, чтобы в Омской области был естественный прирост населения. У нас уже есть неплохие показатели: в прошлом году родилось на тысячу детей больше, чем в 2017-м.

Отметим, что в регионе в минувшем году действовало 20 видов пособий семьям с детьми и беременным женщинам. Восемь из них финансировались из областного бюджета, а остальные – из федерального или на условиях софинансирования. Так, в нацпроекте «Демография» заложена материальная поддержка на третьего и последующих детей. Ежемесячно таким семьям будут выплачивать сумму, равную прожиточному минимуму, до исполнения ребенку трех лет.

Министр отметил, что, кроме материальной поддержки, необходимо обеспечивать такие семьи земельными участками, а также снять все барьеры, которые препятствуют их получению. В прошлом году в Омской области было заключено 322 социальных контракта, в основном в Любинском и Москаленском районах. В этом году будет создан реестр бедных семей – претендентов на получение дополнительной помощи из бюджета. Главные цели всех мероприятий омского проекта «Демография» – повышение суммарного коэффициента рождаемости.

В регионе растет число многодетных семей. На сегодняшний день их уже более 29 тысяч, в них воспитываются более 96 тысяч детей. Правительство Омской области планирует и впредь оказывать таким семьям полноценную поддержку.

В отчетности и платежках по взносам — указываются суммы с копейками

Страховые взносы нужно платить в рублях и копейках (п. 5 ст. 431 НК РФ). Но если в налоговых декларациях суммы округляют, то в отчетности по страховым взносам нет. Показатели в формах РСВ ПФР и 4 ФСС указывают в рублях и копейках. Поэтому между данными в отчетности и в платежках могут возникнуть небольшие расхождения.Проблема в том, что эти небольшие расхождения часто становятся поводом для споров с проверяющими. Например, когда специалисты фондов требуют уплатить недоимку в размере нескольких копеек. В прошлом году специалисты Минтруда России выпустили разъяснение о том, что такие доначисления неправомерны (письмо от 14 февраля 2013 г. № 17–4/264). Но данное разъяснение не доведено до сведения региональных отделений фондов. Поэтому не исключено, что вы столкнетесь с такими требованиями. Кроме того, недоимка будет числиться в акте совместной сверки с фондом.

Happy end

Прошел месяц и пришло время подводить итоги. В

целом, эксперимент оказался для меня полезным. Во-первых, приложение

действительно меня дисциплинировало. То есть даже без него я продолжаю следить,

чтобы в списке покупок не оказалось что-то совершено бесполезное.

Во-вторых, я разобралась в своих тратах. Например, теперь точно знаю, что самая большая статья расходов отнюдь не одежда, а еда – покупка продуктов для дома и питание в заведениях, а на проезд на такси, если не ездить, конечно, на нем в булочную, я трачу далеко не так много, как казалось.

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Не хотим терять вас, давайте дружить! Подпишитесь на наш Telegram-канал, тут финансовые лайфхаки каждый день!

Россия

Повышения рождаемости декларируется как одно из приоритетных направления деятельности российского правительства. Давайте посмотрим, как государство поддерживает людей, решивших стать родителями.

В наследство от прошлого (советского) периода истории российским женщинам достался продолжительный и полностью оплачиваемый отпуск по беременности и родам. Подобный вид отпуска впервые в мире был введен именно в России — в ноябре 1917 года (после Октябрьской революции). Он был принят Декретом Совета Народных Комиссаров, поэтому длительное время назывался «декретным».

В настоящее время длительность отпуска по беременности и родам в России составляет 140 дней (70 дней до предполагаемого момента родов и 70 дней после). Если беременность или роды протекали с осложнениями, то продолжительность отпуска увеличивается. За каждый день нахождения в «декретном» отпуске женщине начисляется денежное пособие, равное среднедневному заработку за последние 2 года. Данное пособие выплачиваются за счет работодателя. Если женщина до родов нигде не работала, то пособие начисляется, исходя из величины прожиточного минимума (на 2019 год это 11 163 рубля). В этом случае пособие выплачивает государство.

Таким образом, минимальное пособие для женщины, вышедшей в декрет, в России в 2019 году составляет 51 918 рублей (803 $). Закон ограничивает и максимально возможную выплату. Это — 301 095 рублей (4 660$).

При рождении ребенка государство выплачивает родителям единовременное пособие — 16 759 рублей (260 $).

Сразу после окончания отпуска по беременности и родам женщина может уйти в частично оплачиваемый отпуск по уходу за ребенком (до достижения им 1,5 лет). Взять подобный отпуск могут также отец, бабушка или дедушка малыша. Человеку, который ухаживает за младенцем, выплачивается 40 % от его среднемесячного дохода за последние 2 года (или 40% от прожиточного минимума). Минимальная сумма пособия — 4 512 рублей (70$) при уходе за первым ребенком, 6 554 рубля (101$) при уходе за вторым и последующим.

Таким образом, если зарплата женщины в течение 2 лет, предшествующих родам, составляла 20 000 рублей, то при выходе в декрет и рождении ребенка ей будет начислено:

- 92 000 рублей «декретных»;

- единовременное пособие после рождения ребенка;

- ежемесячное пособие в размере 8 000 рублей до достижения малышом 1,5 лет.

Женщина, родившая второго ребенка, дополнительно получает от государства так называемый «материнский капитал». В 2019 году его сумма составляет 453 000 рублей (7 000$). Однако наличными эти деньги забрать нельзя. Материнский капитал можно использовать на:

- улучшение жилищных условий (покупку жилья, в том числе в качестве первоначального взноса при оформлении ипотеки или для погашения действующего кредита, на строительство или ремонт собственного дома);

- оплату обучения ребенка (в том числе проживание его в общежитии);

- формирование накопительной пенсии матери;

- ежемесячные выплаты до достижения ребенком возраста 1,5 лет в размере детского прожиточного минимума (около 10 000 рублей).

После того, как ребенку исполнится 1,5 года, родители могут оформить отпуск по уходу за ним до 3 лет. Однако материальное пособие в этом случае будет лишь чисто символическим — 50 рублей в месяц. За человеком, находящимся в отпуске, сохраняется его рабочее место.

Есть в России и пособия на детей до достижения ими 16 лет. Платятся они в том случае, если совокупный доход семьи меньше, чем сумма прожиточных минимумов на каждого ее члена. Размер такого пособия очень скромный — от 150 до 500 рублей на одного ребенка (в зависимости от региона и уровня доходов семьи).

Понять, насколько хорошо государство в России помогает родителям, мы сможем, если сравним вышеприведенные данные с соответствующим законодательством и практикой в других странах.

И поминай как звали

Изначально я планировала заполнять приложение каждый вечер, однако уже на второй день поняла, что такая система дает сбой. Слишком велик риск, что будет как в том анекдоте «продукты – 2 тысячи, одежда 3 тысячи, фиг его знает что – 15 тысяч».

По безналичному расчету можно обратиться к мобильному банку, хоть это и требует времени: открыть смс, запомнить, сколько стоило такси, открыть приложение, внести туда сумму, открыть смс, посмотреть, сколько стоили молоко и хлеб, купленные по дороге с работы, открыть приложение… В общем, непростая математика. А с наличными так и вообще беда – поминай, на что именно была потрачена тысяча рублей, лежавшая с утра в кошельке. Поэтому в итоге приняла решение просто открывать приложение после каждой покупки и по горячим следам всего одним движением пальца увековечивать ее.

Ко второй пятидневке я привыкла после каждой покупки

открывать приложение и вносить туда актуальные данные о своем бюджете – это

стало почти автоматическим действием и даже немного забавляло.

Обязательные реквизиты

Число обязательных реквизитов чека достаточно велико – около 30 наименований, и законодатель постоянно дополняет этот список.

Содержание данных кассового чека (реквизитов кассового чека) определяется двумя основными документами:

- ФЗ-54 от 22/05/03 г.

- приказом ФНС №ММВ-7-20/229@ от 21/03/17 г.

В них перечислены основные реквизиты кассового чека, форма их представления, вид. Порядок расположения реквизитов в чеке законодательством не устанавливается.

Обычно информация располагается компактно, отдельными частями, в соответствии с логикой и содержанием данных:

Часть реквизитов чека, например, фискальный признак сообщения (ФПС) в чеке не указывается. Этот реквизит генерируется тех. средством и присваивается хранящимся в фискальном накопителе чекам, которые передаются затем ОФД.

Кстати говоря! Чем сложнее формат фискальных данных, тем больше сведений может сгенерировать ККТ в чеке. Начиная с формата 1.05 можно указывать сведения о предмете сделки: товар, работа, услуга, выигрыш и пр., способ расчета: например, аванс, полный расчет, предоплата.

Вычет за занятия спортом

С 2022 года можно получить налоговый вычет за спорт. Физкультурно-спортивная организация или ИП должны быть включены в соответствующий перечень правительства (Постановление Правительства РФ от 06.09.2021 № 1501). Вернуть можно НДФЛ, то есть за вычетом могут обратиться граждане, которые работают по трудовому договору или получают доход как физические лица по договорам ГПХ.

Есть два варианта получения вычета:

- С января 2023 года обратиться в налоговую службу по месту жительства и написать заявление на возврат налогов, которые работодатель заплатил за гражданина в 2022 году.

- Или сразу после оплаты занятий обратиться к работодателю, чтобы тот не удерживал с дохода налог, а выплачивал его вместе с зарплатой.

Предельная сумма возврата налога — 15 600 руб. Вычет можно сделать как за себя, так и за несовершеннолетних детей.

Информирование о будущей пенсии

С 2022 года Пенсионный фонд начнет уведомлять граждан о предполагаемом размере страховой пенсии по старости и пенсионных накоплениях.

Уведомления будут приходить раз в 3 года мужчинам с 45 лет и женщинам с 40 лет. Информацию можно будет получить:

- в личном кабинете на портале госуслуг;

- при обращениях в территориальный орган ПФР.

Предполагается, что такой механизм позволит гражданам заблаговременно оценивать формирование своих будущих пенсионных прав и при необходимости предпринимать действия для их увеличения.

Правила округление сумм в бухгалтерских документах, декларациях, счетах-фактурах

Всем известно, что даже имея маленькие суммы расхождения между начисленными и уплаченными налогами или страховыми взносами могут стать поводом для проверяющих потребовать заплатить недоимку.

Налоги можно платить в рублях, используя общие правила округления, а вот страховые взносы уплачиваются и начисляются — в рублях и копейках. В первичных документах суммы можно округлять, а в счетах-фактурах — нет.

Для бухгалтерской отчетности существую свои правила. Поэтому из-за всего этого многообразия можно случайно неверно округлить сумму платежа. А это приведет к задолженности перед бюджетом. Вроде бы всего-то копейки, но, как показывает практика, лучше таких ситуаций избегать, потому что:

- Проверяющие часто выставляют требования даже на копеечные суммы.

- Мизерная недоимка может помешать получить справку об отсутствии долгов перед бюджетом.

И Вы не сможете участвовать в госзакупках. - Минимальные расхождения становятся причиной, по которой иногда налоговики могут отказать принять отчетность.

Обмани, но останься

В середине месяца случилось страшное – у меня появилось желание приложение, а значит и саму себя, обманывать. Совершая какую-то не самую нужную покупку типа миленького платьица, в котором на данный момент нет острой необходимости, или закидывая вечером в корзину в Пятерочке дорогую пачку чипсов из-за нового названия и яркой упаковки, не хотелось отмечать сие расточительство в приложении. Ибо цифра напротив соответствующих иконок расходов стремительно увеличивались, казна пустела, милорд – грустил.

Пришлось провести с собой профилактическую беседу,

объяснив себе, что этот в первую очередь эксперимент и результат нужен

объективный, ругать в конце месяца никто не будет и маму в школу не вызовут, а

чем точнее все удастся проанализировать, тем выше станут шансы накопить этим

летом на путевку к морю.

Поставить на учет

Конечно, тратить больше, чем зарабатываешь, невозможно, потому что откуда же деньгам взяться сверх меры, если магия вне Хогвартса запрещена. Так у меня появилась идея скачать приложение учета расходов и провести тщательный анализ трат.

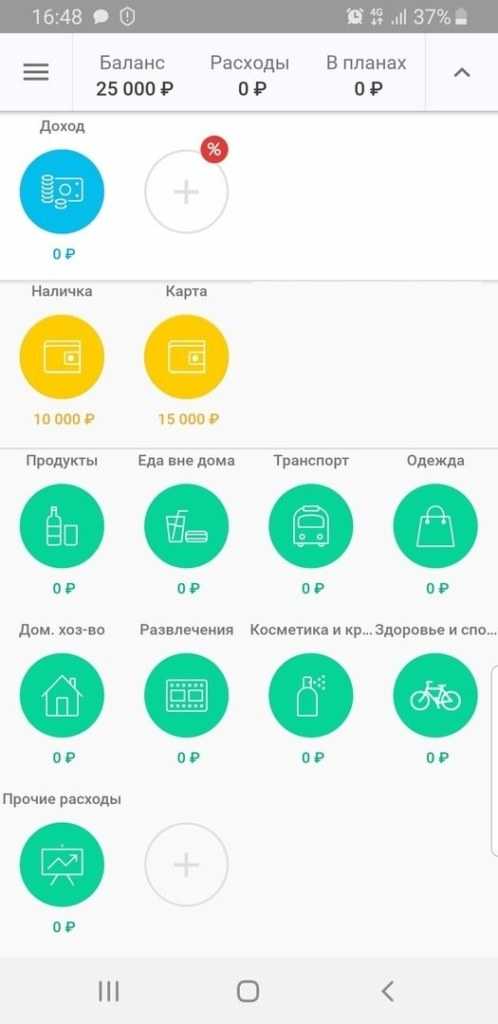

Изучив предложения на Play Market, я выбрала в качестве помощника приложение CoinKeeper: понятный интерфейс, симпатичный дизайн. Приложение позволяет выбрать сразу несколько кошельков, присвоив им названия и поделить как удобно статьи расходов. При желании можно установить лимит на месяц на каждый из разделов, однако я для начала хотела понять, сколько вообще трачу на что, а уж потом решать, на какой отметке ставить себе красные флажки. Часть кошельков можно исключить из общего баланса. При желании можно посмотреть отчет любого из дней, диаграмму расходов с начала месяца и статистику за время пользования приложением.

Я создала себе всего два кошелька – наличные и средства на дебетовой карте Сбербанка, которой я повсеместно расплачиваюсь.

Ошибку в выплатах работодатель вернет из собственных средств

С 2022 года вступила в силу : ФСС будет проводить камеральные и выездные проверки для выявления и привлечения к ответственности работодателей за недостоверность или неполноту сведений, необходимых для назначения и выплаты пособий.

Если выяснится, что работодатель предоставил недостоверные сведения, фонд может отменить решение о предоставлении пособия. Если деньги уже переданы, работодателю придется возместить ФСС эти расходы из своих средств.

Узнайте, грозит ли вам совместная проверка ФНС и ФСС и какие показатели могут вызвать вопросы у инспекторов

Попробовать

Появились новые штрафы:

- Если работодатель не предоставит ФСС документы, придется заплатить 200 руб. за каждый документ.

- За недостоверные данные, из которых ФСС выплатил пособие, придется заплатить 20 % от суммы излишних расходов ФСС, но не больше 5 000 руб. и не меньше 1 000 руб.

- Передача документов для назначения пособия позже срока обойдется в 5 000 руб.

Как заполнить разделы книги учета доходов и расходов

Каждая хозяйственная операция, совершаемая налогоплательщиком на УСН в налоговом периоде, которая оказывает влияние на формирование налогооблагаемой базы, должна регистрироваться в книге. Записи производятся в хронологическом порядке. По итогам каждого квартала и в конце года подбиваются итоги.

Подробный комментарий по заполнению книги учета доходов и расходов, включая образцы заполнения, привели эксперты КонсультантПлюс. Получите пробный онлайн доступ к К+ бесплатно и переходите к рекомендациям.

В графе 4 раздела I отражаются доходы, перечень которых содержится в ст. 249–250 НК РФ. Соответственно, сюда не заносятся операции, перечисленные в ст. 251 НК РФ, а также те, которые облагаются налогом на прибыль у юридических лиц или НДФЛ у ИП. Доходы, полученные в натуральной форме, отражаются по рыночной цене поступившего имущества.

Налогоплательщики, избравшие объект учета «доходы минус расходы», вносят в графу 5 этого же раздела свои затраты (их перечень указан в ст. 346.16 НК РФ). «Упрощенцы», уплачивающие налог от объекта «доходы», указывают в этой графе свои расходы, произведенные в рамках реализации бюджетных программ по безработице, а также затраты, которые были произведены из субсидированных на развитие предпринимательства средств.

Раздел II, касающийся основных средств, заполняют упрощенцы, избравшие объектом налогообложения «доходы минус расходы». Раздел III также оформляют налогоплательщики, работающие с объектом «доходы минус расходы», если у них по итогам предшествующих лет есть убытки, которые можно учесть, рассчитывая налог за текущий год.

Раздел IV заполняется налогоплательщиками, которые рассчитывают единый налог от объекта «доходы». Здесь регистрируются все уплаченные страховые взносы, которые оказывают влияние на снижение суммы начисленного налога.

С 2021 года книга доходов и расходов дополнена еще разделом V, в котором налогоплательщики, избравшие объектом налогообложения «доходы», отражают уплаченные суммы торгового сбора, которые влияют на размер налога, подлежащего уплате в бюджет.

Подробнее о различиях в порядке заполнения книги в зависимости от выбранного объекта налогообложения читайте в материале «Порядок заполнения КУДиР при УСН доходы минус расходы».

Скачать актуальный в 2020-2021 годах бланк книги расходов и доходов можно на нашем сайте.

Если вы используете объект налогообложения «доходы», то образец КУДиР за 2021 год смотрите в КонсультантПлюс. Если у вас «доходы минус расходы», то образец за 2021 год — по этой ссылке. Это бесплатно.

А если вам требуется прежний вариант регистра (за 2013-2017 годы), то это он:

Закрепляем на примере

Перейдём к конкретному примеру.

Семья Петровых живёт в Московской области, состоит из матери, отца и дочери, которой 1 марта 21 года исполняется 1 год:

Рассмотрим вариант, когда мы подаём заявление не в первый раз, то есть, продлеваем получение выплаты. В этом случае важных моментов будет чуть больше.

Итак, раз заявление мы подаём 1 марта, то доходы учитываются начиная с 1 сентября 2019 года и до 1 сентября 2020 года:

Начнём с отца. На протяжении всего этого периода, он получал официальную заработную плату в среднем в 30 000 рублей (приблизительно, точный размер в таблице).

| Сентябрь 2019 | Октябрь 2019 | Ноябрь 2019 | Декабрь 2019 | Январь 2020 | Февраль 2020 | Март 2020 | Апрель 2020 | Май 2020 | Июнь 2020 | Июль 2020 | Август 2020 | Сентябрь 2020 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Отец | |||||||||||||

| Заработная плата | 29 550 ₽ | 30 060 ₽ | 28 900 ₽ | 32 560 ₽ | 30 000 ₽ | 29 450 ₽ | 30 680 ₽ | 31 000 ₽ | 28 000 ₽ | 28 500 ₽ | 29 990 ₽ | 30 020 ₽ | 30 150 ₽ |

С доходами матери не все так просто.

До января 2020 года она работала официально и получала по 20 000 рублей в месяц (приблизительно). С января она уходит в декретный отпуск и получает единоразовое пособие по беременности и родам, в размере 91 520 рублей. Затем, когда 1 марта рождается ребёнок, семья получает единовременное пособие при рождении ребёнка (13 115 рублей) и два ежемесячных пособия – первое – по уходу за ребёнком до полутора лет в размере 7 860 рублей и второе – эти же самые путинские выплаты за первый период с 0 и до 1 года:

| Сентябрь 2019 | Октябрь 2019 | Ноябрь 2019 | Декабрь 2019 | Январь 2020 | Февраль 2020 | Март 2020 | Апрель 2020 | Май 2020 | Июнь 2020 | Июль 2020 | Август 2020 | Сентябрь 2020 | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Отец | |||||||||||||

| Заработная плата | 29 550 ₽ | 30 060 ₽ | 28 900 ₽ | 32 560 ₽ | 30 000 ₽ | 29 450 ₽ | 30 680 ₽ | 31 000 ₽ | 28 000 ₽ | 28 500 ₽ | 29 990 ₽ | 30 020 ₽ | 30 150 ₽ |

| Мать | |||||||||||||

| Заработная плата | 20 150 ₽ | 19 260 ₽ | 18 590 ₽ | 20 260 ₽ | |||||||||

| пособие по берем. и родам | 91 520 ₽ | ||||||||||||

| единовременное при рождении | 13 115 ₽ | ||||||||||||

| по уходу за ребёнком до 1,5 | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | ||||||

| путинские выплаты | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ |

Как мы уже писали, в доходах не учитываются те выплаты, которые получают граждане в рамках того же самого пособия. Так что «путинские» выплаты сразу же исключаем.

Теперь давайте подсчитаем суммарные доходы семьи за период в 12 месяцев.

Итак, на отца в сумме за 12 месяцев приходится 388 860 рублей зарплаты. На мать: по заработной плате получаем 78 260 рублей в сумме, далее идут два пособия, которые платились по 1 разу, их мы тоже включаем без изменений. Далее пособие по уходу за ребёнком в сумме составило 55 020 рублей (его включаем), а «путинские» выплаты мы не учитываем:

| Сентябрь 2019 | Октябрь 2019 | Ноябрь 2019 | Декабрь 2019 | Январь 2020 | Февраль 2020 | Март 2020 | Апрель 2020 | Май 2020 | Июнь 2020 | Июль 2020 | Август 2020 | Сентябрь 2020 | сумма | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Отец | ||||||||||||||

| Заработная плата | 29 550 ₽ | 30 060 ₽ | 28 900 ₽ | 32 560 ₽ | 30 000 ₽ | 29 450 ₽ | 30 680 ₽ | 31 000 ₽ | 28 000 ₽ | 28 500 ₽ | 29 990 ₽ | 30 020 ₽ | 30 150 ₽ | 388 860 ₽ |

| Мать | ||||||||||||||

| Заработная плата | 20 150 ₽ | 19 260 ₽ | 18 590 ₽ | 20 260 ₽ | 78 260 ₽ | |||||||||

| пособие по берем. и родам | 91 520 ₽ | 91 520 ₽ | ||||||||||||

| единовременное при рождении | 13 115 ₽ | 13 115 ₽ | ||||||||||||

| по уходу за ребёнком до 1,5 | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 55 020 ₽ | ||||||

| путинские выплаты | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 0 ₽ |

Итоговый годовой доход составляет 626 775 рублей. Разделим на 12 чтобы узнать средний месячных доход на семью – 52 231 рубль, и делим на 3, чтобы узнать доход на 1 члена семьи. Получаем цифру, равную 17 410 рублей:

| Сентябрь 2019 | Октябрь 2019 | Ноябрь 2019 | Декабрь 2019 | Январь 2020 | Февраль 2020 | Март 2020 | Апрель 2020 | Май 2020 | Июнь 2020 | Июль 2020 | Август 2020 | Сентябрь 2020 | сумма | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Отец | ||||||||||||||

| Заработная плата | 29 550 ₽ | 30 060 ₽ | 28 900 ₽ | 32 560 ₽ | 30 000 ₽ | 29 450 ₽ | 30 680 ₽ | 31 000 ₽ | 28 000 ₽ | 28 500 ₽ | 29 990 ₽ | 30 020 ₽ | 30 150 ₽ | 388 860 ₽ |

| Мать | ||||||||||||||

| Заработная плата | 20 150 ₽ | 19 260 ₽ | 18 590 ₽ | 20 260 ₽ | 78 260 ₽ | |||||||||

| пособие по берем. и родам | 91 520 ₽ | 91 520 ₽ | ||||||||||||

| единовременное при рождении | 13 115 ₽ | 13 115 ₽ | ||||||||||||

| по уходу за ребёнком до 1,5 | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 7 860 ₽ | 55 020 ₽ | ||||||

| путинские выплаты | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 12 688 ₽ | 0 ₽ | ||||||

| итоговый доход за 12 мес | 626 775 ₽ | |||||||||||||

| за 1 месяц | 52 231 ₽ | |||||||||||||

| на 1 человека | 17 410 ₽ |

Кстати, скачать приведённую выше таблицу вы можете в более удобном формате .

Возвращаемся к таблице с прожиточными минимумами, находим свой регион и смотрим столбец «трудоспособное население». Умножаем 14 547 на 2 и получаем 29 094 рубля.

Как мы видим, наш результат (17 410 рублей) гораздо меньше, чем двойной прожиточный минимум (29 094 рубля).

Следовательно, семья Петровых имеет право на пособие, которое для них равно 1 прожиточному минимуму на ребёнка в Московской области за II квартал 2020 года, то есть 12 688 рублей в месяц.

Лимит остатка кассы

Лимит остатка наличных денег в кассе округлять до полного рубля можно как в меньшую, так и в большую сторону. С 1 июня 2014 года вступило в силу указание Банка России от 11 марта 2014 года № 3210-У. Этот документ заменил положение Банка России от 12 октября 2011 года № 373-П, которое больше не действует. Юридическое лицо самостоятельно определяет лимит остатка наличных в соответствии с приложением к настоящему Указанию, исходя из характера деятельности с учетом объемов поступлений или суммы выдачи наличных. ИП, субъекты малого предпринимательства лимит остатка наличных денег могут не устанавливать.

Лимит наличности в кассе можно округлить до целых рублей по правилам математики. Это подтвердили чиновники (письмо ФНС России от 06.03.2014 г. № ЕД-4-2/4116). А кассовые первичные документы, например, расходные ордера, необходимо заполнять с копейками.

А я все чаще замечаю

В 20-х числах месяца я стала замечать, что начала экономить. Сначала начала – потом заметила. Например, не вызывала такси, а шла пешком по тем маршрутам, которые раньше сопровождались мыслями «лень идти, а 100 рублей – не деньги», хотя это было расстояние не более километра. Не закидывала в корзину в супермаркете ненужные продукты из-за необычного дизайна упаковки или лежащие у кассы приветы маркетологов – яркие пакетики с невкусными конфетами, которые по отдельности стоят недорого, а в сумме становятся причиной пятисекундного ступора после оглашения продавцом итоговой суммы покупки.

Берешь чек и долго пытаешься понять, как так получилось, что ничего толком и не купила, а тысяча рублей с карты улетела. Стала каждый раз спрашивать себя, действительно ли мне нужен вот этот блеск для губ, если я не пользуюсь пятью предыдущими, и вот эта кофточка, которая такая же, как еще три, но с более перламутровыми пуговицами. Качество жизни от этого ничуть не упало и пояс я не затянула ни на сантиметр, а деньги перестали с задорным криком «йюхуу» покидать мой кошелек.

Как правильно называются «маленькие» детские пособия

Эта выплата в том или ином виде существует во всех регионах России, поскольку ее существование предусматривается ст. 16 федерального закона № 81-ФЗ от 19.05.1995 «О государственных пособиях гражданам, имеющим детей». Сейчас она называется просто «пособие на ребенка», что тоже вносит определенное недопонимание, поскольку так можно сказать вообще про любое существующее детское пособие. До 2016 года название было чуть более конкретным — «ежемесячное пособие на ребенка», однако слово «ежемесячное» из названия было исключено согласно ст. 4 закона № 388-ФЗ от 29.12.2015, потому что стало возможным изменять периодичность его выплаты (не обязательно один раз в месяц).

Сейчас закон предусматривает, что это пособие должно выплачиваться не реже одного раза в квартал. Поэтому в некоторых регионах оно осталось ежемесячным, а в некоторых стало ежеквартальным. При этом во многих субъектах РФ указание на периодичность выплаты из названия пособия вообще убрали (по аналогии с федеральным законодательством).

При этом в законе устанавливается, что помимо периодичности выплаты регионы самостоятельно определяют размер и порядок выплаты пособия, в том числе применение для него критериев нуждаемости — однако в большинстве регионов получить его могут только малоимущие (малообеспеченные) семьи.

Такое разнообразие условий предполагают большую свободу действий для региональных законодателей, поэтому в разных регионах размер и правила получения этого пособия могут сильно отличаться. Более того, эта выплата в разных регионах может встречаться под разными названиями. Ниже приводятся наиболее распространенные из них:

- ежемесячное пособие на ребенка (в большинстве регионов — например, в Москве, Санкт-Петербурге, Татарстане, Башкортостане, Чувашии, Якутии и др.);

- просто пособие на ребенка (например, в Курской, Московской, Рязанской, Томской, Челябинской области, Республике Крым и др.);

- могут также встречаться другие, менее распространенные названия.

Обратите внимание, что в качестве названия выплаты часто используются различные неофициальные названия с дополнительными уточнениями — например, «пособие на ребенка из малообеспеченной семьи» (Московская область, Ненецкий АО) или даже «… из малоимущей семьи» (Томская область). Как правило, во всех этих регионах официальным названием является просто «пособие на ребенка» (как это указано в федеральном законе).